A Bitcoin ármozgásai néha kiszámíthatatlannak tűnhetnek, de az ingadozásokat követő statisztikák értékes betekintést nyújthatnak a befektetők számára. Az egyszerű árdiagramokon túl különböző on-chain és fundamentális indikátorok is segítenek a bitcoin helyzetének értékelésében és piaci hangulatának megértésében.

Ez az útmutató három kulcsfontosságú Bitcoin-grafikont mutat be: az NVT arányt, a Stock-to-Flow modellt és a hosszú távú befektetői viselkedést, amelyek segíthetnek a befektetési döntések meghozatalában és a stratégiai belépési pontok meghatározásában.

Bitcoin NVT arány

Kép forrása: Bitbo

A Samara Asset Group szerint a Bitcoin Network Value to Transaction (NVT) arányának grafikonja hasznos eszköz lehet a befektetési döntések meghozatalában, mivel segít meghatározni a bitcoin értékességét a tranzakciós aktivitásához viszonyítva.

Az NVT arány hasonló a hagyományos részvénypiaci ár-nyereség (P/E) arányhoz, és kvantitatív megközelítést kínál annak meghatározására, hogy a Bitcoin túlértékelt, alulértékelt vagy megfelelően értékelt-e.

Mit mutat az NVT arány?

Az NVT arány úgy méri a Bitcoin értékeltségét, hogy összehasonlítja a piaci kapitalizációját a napi tranzakciós volumennel.

- Magas NVT arány → Lehetséges túlértékeltség (a piaci kapitalizáció meghaladja a tranzakciós aktivitást).

- Alacsony NVT arány → Lehetséges alulértékeltség (a tranzakciós volumen arányosan nagyobb a piaci kapitalizációnál).

- Stabil NVT trendek → Fenntartható, egyensúlyi értékeltség.

Ez a mutató segíthet a befektetőknek abban, hogy a Bitcoint relatív értéken belül értékeljék a szélesebb elemzési keretrendszer részeként.

Hogyan segítheti a befektetési döntéseket?

Az NVT arány fontos Bitcoin értékelési indikátor, amely segíti a befektetőket a piaci helyzet értelmezésében és a stratégiai döntések meghozatalában.

- Magas NVT arány esetén a Bitcoin túlértékelt lehet a tranzakciós aktivitásához képest, ami arra utalhat, hogy érdemes óvatosnak lenni a hosszú pozíciókkal vagy csökkenteni a kitettséget.

- Alacsony NVT arány arra utalhat, hogy a Bitcoin alulértékelt, mivel a tranzakciós hasznossága meghaladja a piaci árat. Történelmileg ez gyakran együtt járt az árfolyamok mélypontjaival és későbbi növekedésekkel, így vásárlási lehetőséget jelenthet.

- Oldalazó vagy stabil NVT trend azt jelzi, hogy a piac egyensúlyban van, és a befektetőknek más indikátorokkal kell megerősíteniük az esetleges ármozgások előrejelzését.

Bitcoin Stock-to-Flow (S2F) modellje

Kép forrása: Bitbo

A Stock-to-Flow (S2F) modell a Bitcoin szűkösségét méri azáltal, hogy összehasonlítja a meglévő kínálatot (stock) a még kibányászható bitcoinok piacra lépésének ütemével (flow).

Ez az arány szisztematikusan növekszik minden Bitcoin felezési esemény után, amelyek körülbelül négyévente következnek be, és az új kibocsátást 50%-kal csökkentik. Az S2F modell szerint ahogy az S2F arány nő, a Bitcoin értékének is ennek megfelelően kell emelkednie.

Befektetési alkalmazások

Az S2F modell egy árjóslási keretrendszert hoz létre a Bitcoin növekvő szűkössége alapján. A történelmi adatok azt mutatják, hogy a magasabb S2F arányok gyakran együtt jártak az árfolyam emelkedésével, különösen a felezési események után.

Ez a modell segíthet a befektetőknek hosszú távú befektetési stratégiákat kialakítani, amelyek igazodnak a Bitcoin kínálat változásaihoz.

Ezenkívül lehetővé teszi a Bitcoin fundamentális értékének meghatározását is, mint értékmegőrző eszközkt. Azáltal, hogy összehasonlítják a Bitcoin S2F szűkösségi mutatóit a hagyományos ritka árucikkekkel, például az arannyal, a befektetők jobban megérthetik a Bitcoin helyzetét egy diverzifikált portfólióban.

Stratégiai alkalmazás

- A befektetők gyakran a felezési események környékére időzítik befektetéseiket, Bitcoin-t halmoznak fel a kínálat csökkenése előtt, abban a reményben, hogy az ár később emelkedni fog.

- Az S2F modell segíthet a stratégiai belépési pontok meghatározásában.

- Ez a megközelítés elősegíti a kockázatkezelésen alapuló döntéshozatalt, mivel arra ösztönzi a befektetőket, hogy a hosszú távú fundamentumokra összpontosítsanak a rövid távú volatilitás helyett.

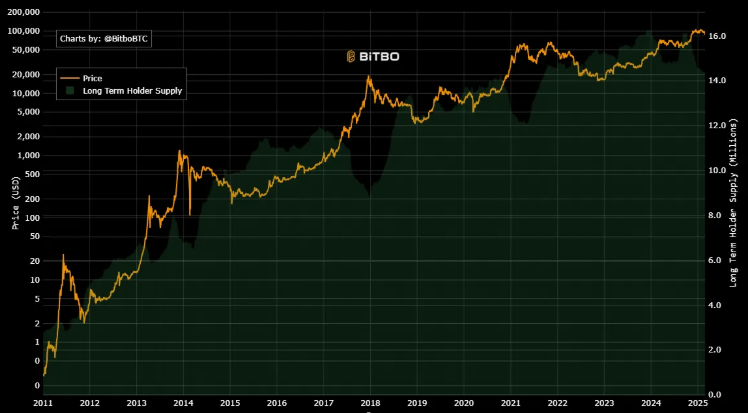

Hosszú távú befektetői (HODLer) viselkedés

Kép forrása: Bitbo

A hosszú távú befektetői (HODLer) viselkedés a hosszú távú Bitcoin-befektetők viselkedését írja le, akik fenntartják a pozícióikat, függetlenül a rövid távú piaci volatilitástól.

A „HODL” kifejezés egy 2013-as fórumposztban történt elírásból ered, amelyben a szerző „hold” helyett „HODL”-t írt. A HODL azóta a Bitcoin-befektetési stratégiák központi fogalmává vált.

A HODLerek olyan Bitcoin-befektetők, akik hosszú távon (statisztikailag több mint 155 napig) tartják a Bitcoinjaikat, és ritkán adnak el rövid távú piaci ingadozások során. Ezáltal „illikvid kínálatot” hoznak létre – vagyis olyan Bitcoin-mennyiséget, amely ritkán mozog a tárcák között.

Mit mutat a HODLer viselkedés?

- Támaszszintek: A HODLerek természetes árfolyam-támaszokat hoznak létre, mivel felhalmoznak és nem hajlandók bizonyos ár alatt eladni.

- Piaci ciklusok azonosítása: A piaci érték és a hosszú távú tartók értékének aránya (MVLV) segít meghatározni, hol járunk a piaci ciklusban. Medvepiacok jellemzően akkor érnek véget, amikor az MVLV közel van a 0-hoz, míg bikapiaci csúcsok gyakran akkor alakulnak ki, amikor az MVLV 8 felett van.

- Kínálati likviditás: A HODLerek hozzájárulnak a Bitcoin szűkösségéhez azáltal, hogy érméiket kivonják az aktív forgalomból, ami csökkenti a piacon elérhető készletet, és felfelé irányuló árfelhajtó hatást eredményezhet.

- Befektetői meggyőződés: A Bitcoin illikvid ellátásának növekedése azt jelzi, hogy a befektetők hosszú távon bíznak a Bitcoin értékében.

Hogyan segíthet a HODLer metrikák elemzése a befektetési döntésekben?

- Piaci érték és hosszú távú tartók értékének aránya (MVLV): Ez az indikátor a Bitcoin jelenlegi piaci értékét hasonlítja össze a hosszú távú befektetők által birtokolt összértékkel. Alacsony érték (közel 0-hoz) piaci mélypontokra utalhat, míg magas érték (8 felett) túlértékelt piacot jelezhet.

- Piaci érték és illikvid érték aránya (MVIV): Hasonló az MVLV-hez, de a Bitcoin illikvid kínálatához viszonyítva méri a piaci értéket. Ez segíthet azonosítani, hogy a piac túlterhelt-e.

- Illikvid kínálat elemzése: Az illikvidként besorolt Bitcoin-kínálat százalékos változásának figyelése betekintést nyújthat a hosszú távú felhalmozási trendekbe és a lehetséges kínálati sokkokba.

- Tőzsdékről történő kiáramlás: Amikor a Bitcoin kriptotőzsdékről hidegtárcákba vagy önmegőrzésbe kerül, az gyakran a HODLerek felhalmozását jelzi, ami előrevetítheti az árfolyam emelkedését.

A HODLer metrikák jelentős előrelépést jelentenek a Bitcoin értékelési modelljeiben, mivel a kizárólag technikai indikátorokról a fundamentális on-chain adatok felé irányítják a figyelmet. Ez tükrözi a Bitcoin alapvető célját: hosszú távú értéktároló eszköz.

Végső gondolatok

Egyetlen grafikon vagy mutató sem garantálja a sikeres befektetést, de több indikátor kombinálásával átfogóbb képet alkothatunk a Bitcoin piaci trendjeiről.

Ezen mutatók megértésével és alkalmazásával a befektetők magabiztosabban navigálhatnak a Bitcoin árfolyamciklusai között, és előrelátóbb stratégiai döntéseket hozhatnak.

Fontos azonban megjegyezni, hogy ezek az indikátorok önmagukban nem adnak teljes képet – más piaci tényezők kontextusában a leghatékonyabbak. A Bitcoinba történő befektetés adatvezérelt elemzést, türelmet és kockázatkezelést igényel. Az elemzési módszerek kombinálásával a befektetők jobban megérthetik a piaci trendeket, és megalapozott döntéseket hozhatnak mind bikapiaci, mind medvepiaci körülmények között.