Nem várt irányból “érheti támadás” az amerikai bankrendszert. Az ország legnagyobb tech cégének számító Apple a héten indította el új pénzügyi termékét, aminek hatásait elemzők szerint akár még a nagyobb pénzintézetek is megérezhetik.

[banner id=”77461″ caption_position=”bottom” theme=”default_style” height=”auto” width=”auto” show_caption=”1″ show_cta_button=”1″ use_image_tag=”1″]

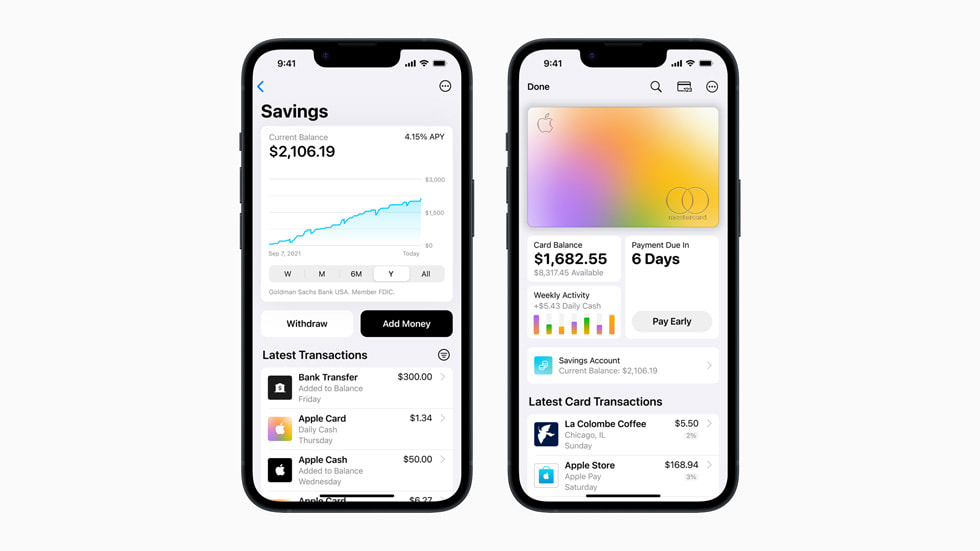

Az Apple 2019-ben vezette be a saját nevével fémjelzett bankkártyát. Az Apple Card jelenleg még csak az Egyesült Államokban érhető el, de 2022-es adatok szerint ott már több mint 7 millió felhasználóval rendelkezik.

A fizikai bankkártya az Apple Pay alkalmazással használva 1-3%-os visszatérítést (cashback) kínál minden vásárlás után, használata pedig teljesen ingyenes, a vállalat az alap fizetési funkciókért nem számol fel semmilyen havidíjat vagy jutalékot.

Az Apple profitja az Apple Card hitelkártya funkciójából keletkezik. Ha a felvett kölcsönt nem rendezi időben a kártya felhasználója, késedelmi kamatot kell fizetnie az óriáscég számára.

Az Apple hétfőn jelentette be, hogy egy megtakarítási (Savings) számla indításának lehetőségével bővíti a Apple Card tulajdonosok számára nyújtott szolgáltatásait. Aki ezen a számlán helyezi letétbe a pénzét, az éves szinten 4.15%-os hozamot szerezhet a dollár befizetéseire, ami a nagy amerikai bankok által kínált átlagos éves kamat (0.37%) több mint tízszerese. Az ajánlat akár még a legkisebb befizetésekre is igénybe vehető (nincs alsó beutalási limit).

Az Apple hétfőn jelentette be, hogy egy megtakarítási (Savings) számla indításának lehetőségével bővíti a Apple Card tulajdonosok számára nyújtott szolgáltatásait. Aki ezen a számlán helyezi letétbe a pénzét, az éves szinten 4.15%-os hozamot szerezhet a dollár befizetéseire, ami a nagy amerikai bankok által kínált átlagos éves kamat (0.37%) több mint tízszerese. Az ajánlat akár még a legkisebb befizetésekre is igénybe vehető (nincs alsó beutalási limit).

Az Apple-nél tartott pénzeket az amerikai betétvédelmi törvények is védik, vagyis 250 000 dollárig minden amerikai felhasználó jogosult az államilag garantált kártérítésre, ha az Apple valamiért hirtelen csődbe menne.

Az ígért hozam forrását amerikai államkötvények jelentik, amelyekbe az Apple letétbe helyezi a Savings ügyfelek pénzét. Ezzel azonban a felhasználókra semmilyen kötelezettséget nem terhelnek, tehát bárki és bármikor kiveheti a megtakarításba elhelyezett értékeiket.

Összességében tehát egy elég versenyképes ajánlatot sikerült letenni az asztalra, így elemzők szerint az Apple ajánlata akár kellemetlen helyzetbe is hozhatja az amerikai bankokat, melyek éppen a napokban tették közzé az első negyedévre vonatkozó pénzügyi jelentéseiket.

Beszámolók szerint 3 nagyobb amerikai bank ügyfelei összesen 60 milliárd dollárt, az itt tárolt készpénzletétek 3-5 illetve 10%-át utalták ki az érintett intézményekből, hogy azokat az inflációt legalább megközelítő hozamú befektetésekbe csoportosítsák.

Beszámolók szerint 3 nagyobb amerikai bank ügyfelei összesen 60 milliárd dollárt, az itt tárolt készpénzletétek 3-5 illetve 10%-át utalták ki az érintett intézményekből, hogy azokat az inflációt legalább megközelítő hozamú befektetésekbe csoportosítsák.

Elemzők szerint ezzel összefüggésben már nem ördögtől való elképzelni, hogy sok hétköznapi ember a mindennapokban használt iPhone telefonjában és a kedvenc fizetési alkalmazásában, vagyis az Apple Pay megtakarítási számlájában fogja megtalálni azt a pénzügyi védőhálót, amit már régóta keresett.

Ha beindulna, az Apple felé való pénzvándorlás, az egy újabb terhet jelenthet az amerikai bankrendszernek. Az ágazat tavasszal már túlélt egy pánikhullámot, ha viszont a közeljövőben újra stresszhelyzetbe kerülne, a szektor több szereplőjét is nehéz helyzetbe hozhatja az Apple felé elbukott likvid készpénzállomány hiánya.

Egyes szakértők szerint akár maga az Apple felé való tőkeátcsoportosítás is egy újabb sokk forrása lehet, az ügyfélpénzek nagy tételben való kiutalása ugyanis újra megingathatja a befektetők hitét az amerikai pénzintézetekben.

[banner id=”74689″ caption_position=”bottom” theme=”default_style” height=”auto” width=”auto” show_caption=”1″ show_cta_button=”1″ use_image_tag=”1″]

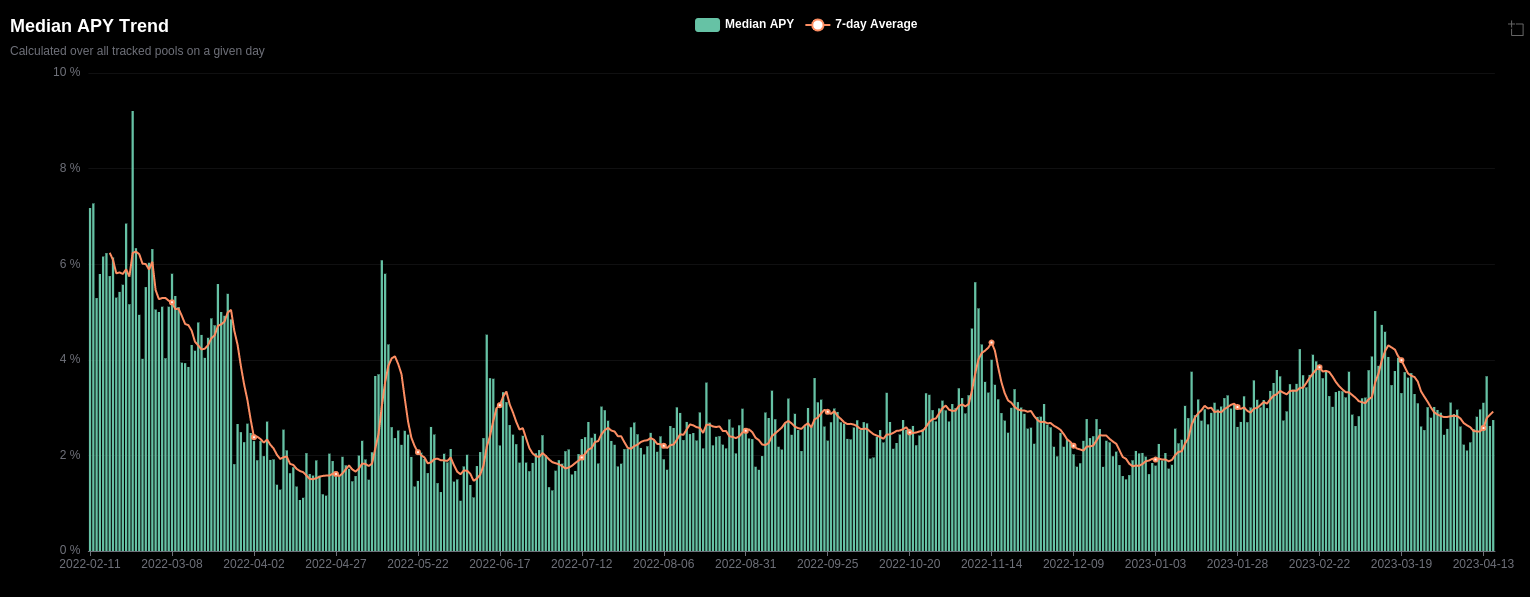

Az Apple ajánlata egyébként nem csak a hagyományos, de a kripto bankok ajánlatainál is jobb. A decentralizált pénzügyi szolgáltatások dollár alapú stabil coinokra kínált átlagos hozama jelenleg 2.7% körül alakul.

További hírek és érdekességek Discord csatornánkon és a Youtube-on.

További hírek és érdekességek Discord csatornánkon és a Youtube-on.

464%-os nyereséget ért el márciusban a PrimeXBT legjobb másolható kereskedője