A kriptopiac negyedik hete intenzív korrekcióban van, a Bitcoin ezen a héten 12,54% százalékos esésnél jár eddig. Az all time high $73 800-tól számítva több, mint 23% esést szenvedett a legnagyobb kriptovaluta. Ez természetesen az alt piacot sokkal intenzívebben sújtotta, ahogy azt már megszokhattuk.

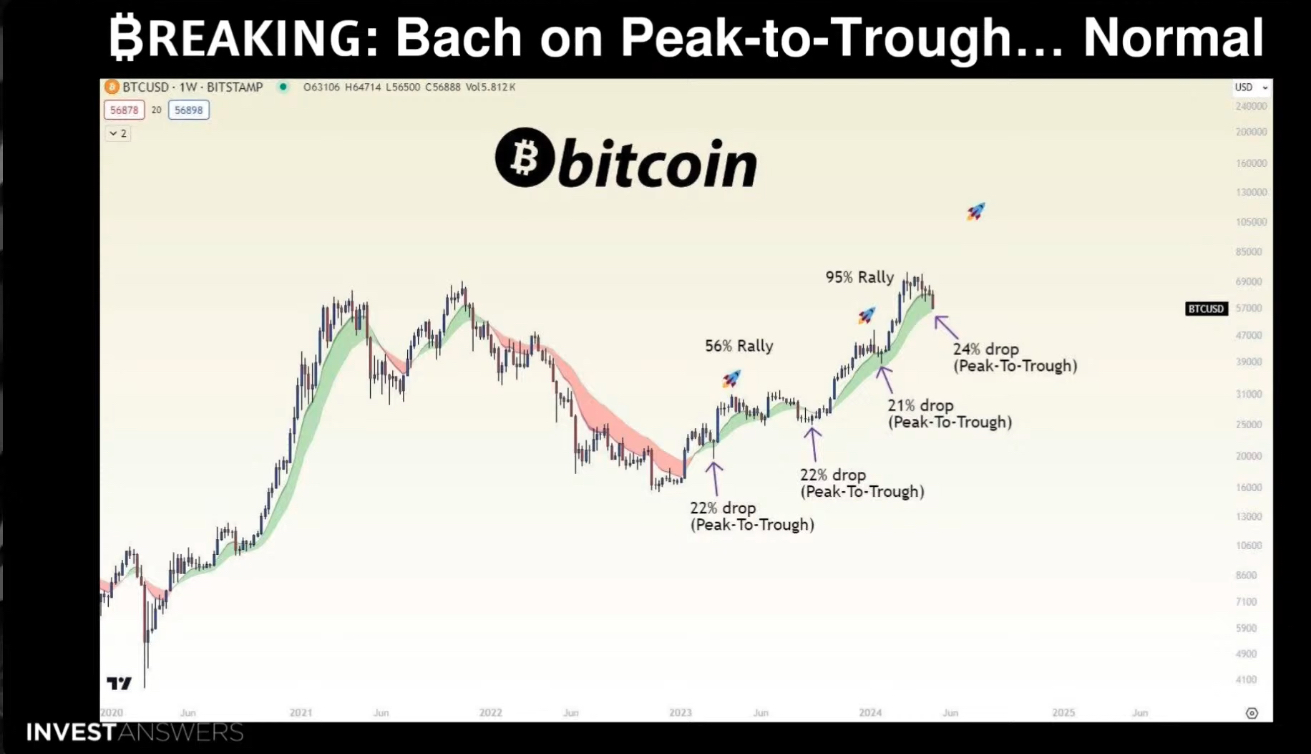

Érdemes azonban szem előtt tartani, hogy a Bitcoin rendszeresen produkált egy bullmarket közepén 20-35%-os korrekciókat. Elég ránéznünk a 2021-es grafikonra, ahol a 10 000-es szintről a 41 600-ig szinte folyamatos felfutást egy brutális 32%-os korrekció követte.

(Mérvadó elemzők szerint az 52%-os zuhanással azért nem érdemes számolnunk, mert az a piac többek közt az FTX által szélsőségesen manipulált volt. Egészséges és szabályozott körülmények között ekkora mozgás vagy nem történhetett volna, vagy az egyben a bikapiac végét is jelenti – ahogy egyébként szignifikáns ATH-t ezután nem is tudott elérni az árfolyam akkoriban.)

A piac most többek közt a Fed azon bejelentésére reagált, miszerint egyelőre nem tervezi az irányadó kamatláb csökkentését a jelenlegi nagyon magas, 5.3%-ról. Ennek oka, hogy nem látják az infláció visszaszorításának sikerességét.

A Fed szeretné komplikáltnak láttatni helyzetét. A hónapokig tartó gyors javulás után az infláció meglepően ragadósnak bizonyult 2024 elején. Az inflációs mutató december óta már nem sok javulást tudott felmutatni, és bár meredeken esett vissza a 2022-es 7,1%-os csúcshoz képest, a jelenlegi 2,7% még mindig jóval meghaladja a Fed 2%-os célértékét. Ez kérdőjelessé teszi, hogy a tisztviselők milyen hamar és mennyivel fogják majd csökkenteni a kamatot.

A magas jegybanki alapkamat pedig a kockázatos eszközosztályokra – amibe a Bitcoint is általában számítják – negatív hatással van. Ennek oka, hogy az 5.3% jegybank által biztosított kamatos kamat egy meglehetősen jó hozamnak minősül a nagybefektetőknek, egészen minimális kockázat mellett. Így az ilyen időszakokban nem látják értelmét a magas kockázatvállalásnak.

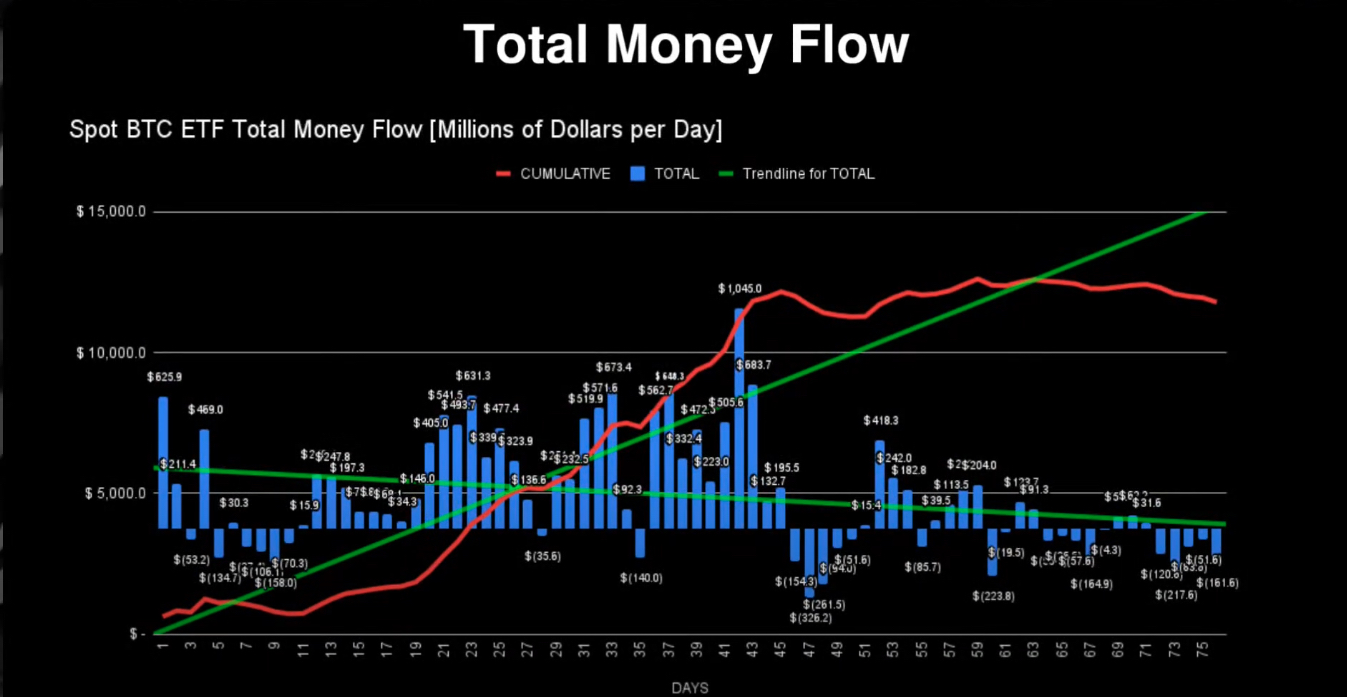

Valószínűleg ennek a vártnál tartósabbnak ígérkező kamatszintnek a szele csaphatta meg a spot Bitcoint ETF formában tartókat is, mivel az elmúlt napokban több száz milliós kiáramlást tapasztaltak ezekből az alapokból. Eddig példa nélkül öt egymást követő napos nettó kiáramlás történt. A tegnapi nap folyamán például 500 millió dollár értékű Bitcoint adtak el.

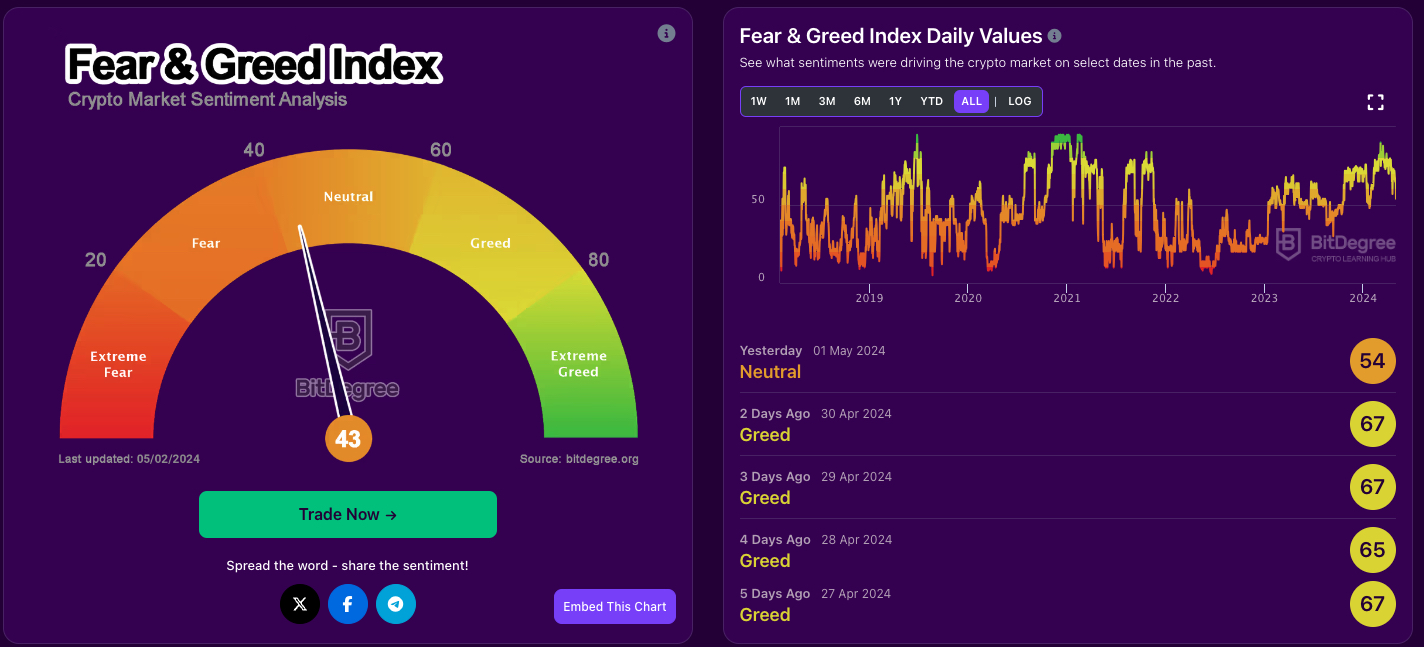

A fentiek hatására a kripto piac fear and greed indexe 43-ra csökkent mára, utoljára 2023 szeptemberében láthattunk ilyen alacsony market sentimentet.

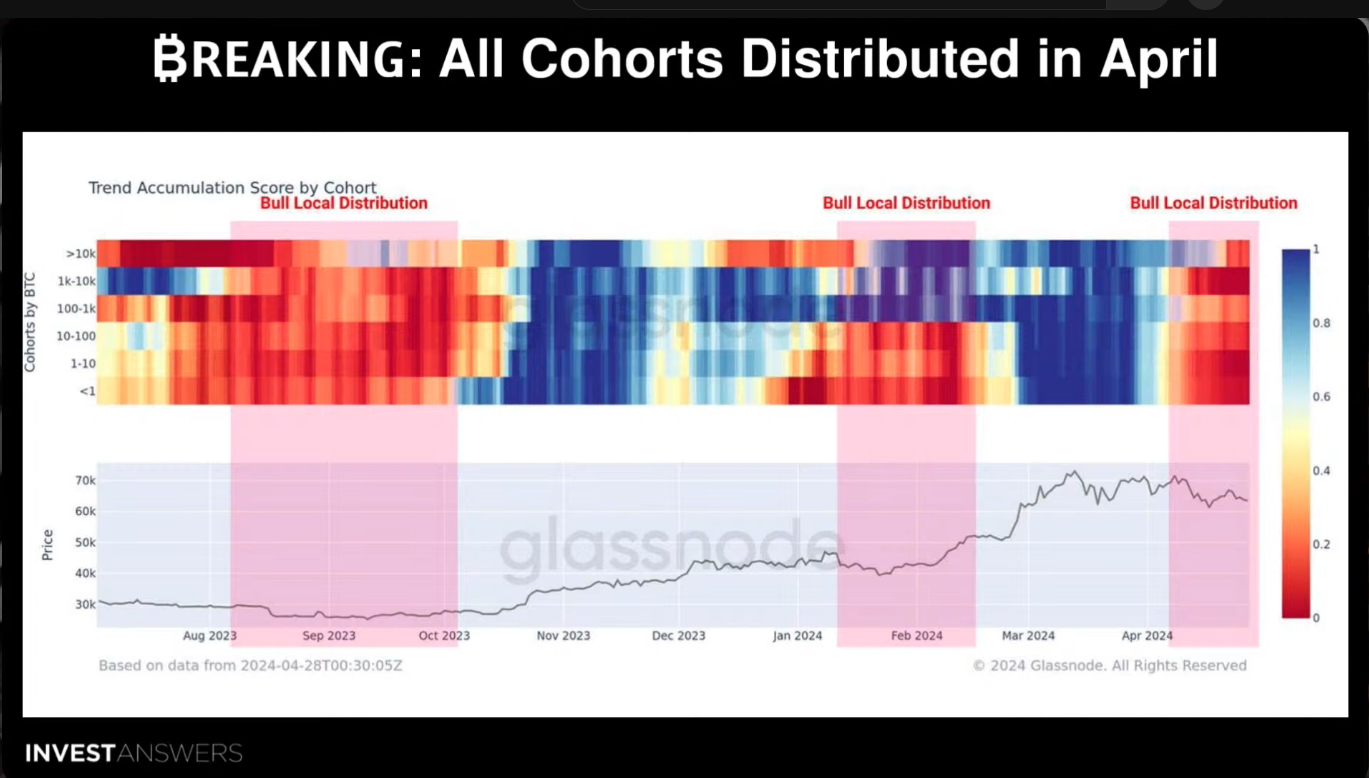

További negatív hír, hogy szinte az összes piaci szereplő, a bálnáktól az egészen kishalakig (shrimp) mindenki profitot realizált az áprilisi magaslatokban.

Merre tovább?

Természetesen nem tudjuk megjósolni a jövőt, azonban akadnak pozitív képet előrevetítő adataink is, melyek reményre adnak okot, hogy a piac hamarosan megtalálhatja az alját – ami után újra emelkedésbe kezdhet.

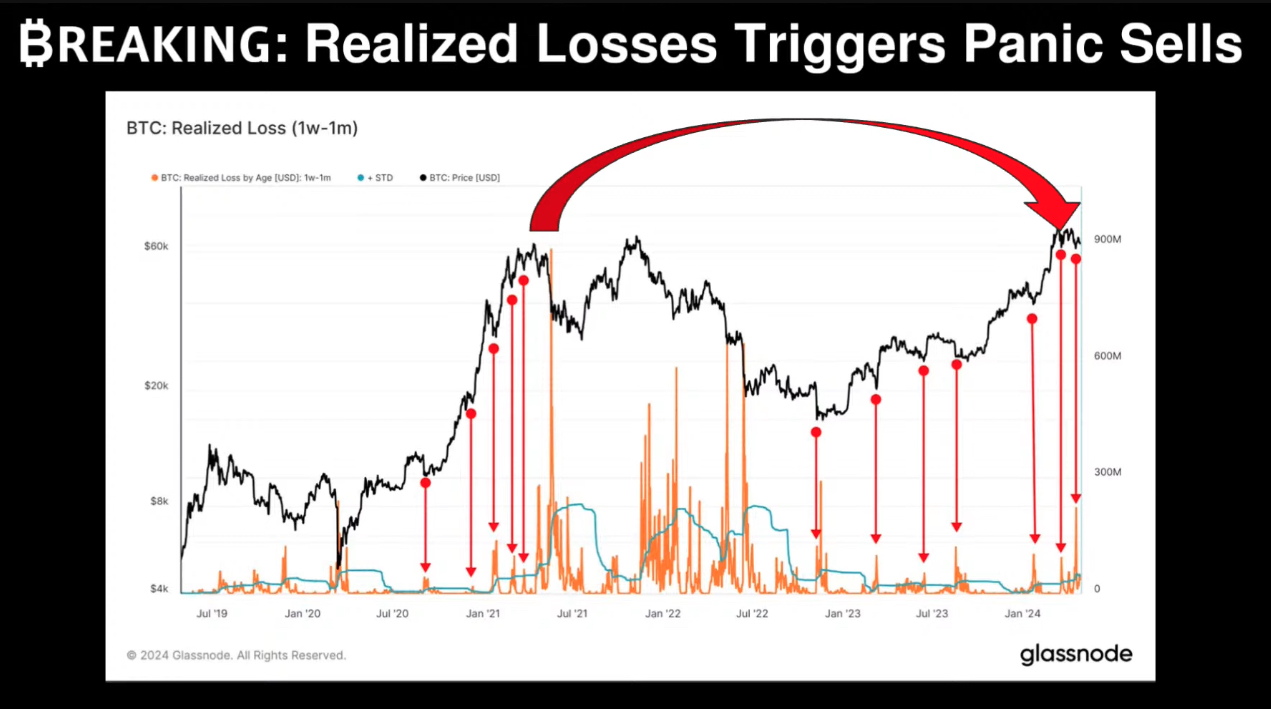

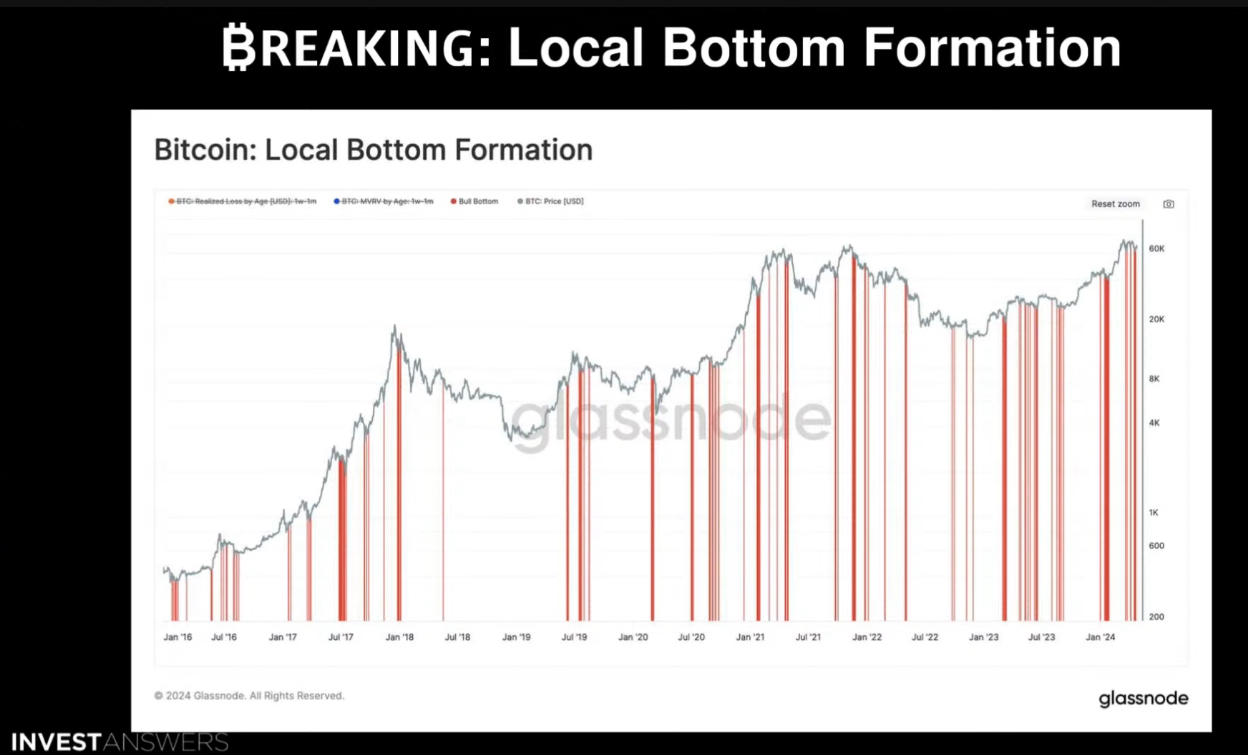

Az egyik ilyen, hogy a pánikeladók utoljára 2021 májusban tapasztalt szintet értek el. Ez elsőre ugyan rossz hírnek tűnhet, azonban ahogy a piros nyilak mutatják, a magas pánikeladások szintje bull trendben általában lokális aljakat szokott jelölni.

Egy másik ilyen a Glassnode on-chain adatira épülő lokális alj jelzés, ami a short-term holderek (rövid távú BTC tartók) viselkedésén, valamint az úgynevezett MVRV-Z pontokon alapszik. A piros oszlopokból sok esetben arra következtethetünk bull trendben, hogy közel járunk a lokális aljhoz, mivel az eladói nyomás kezd kimerülni!

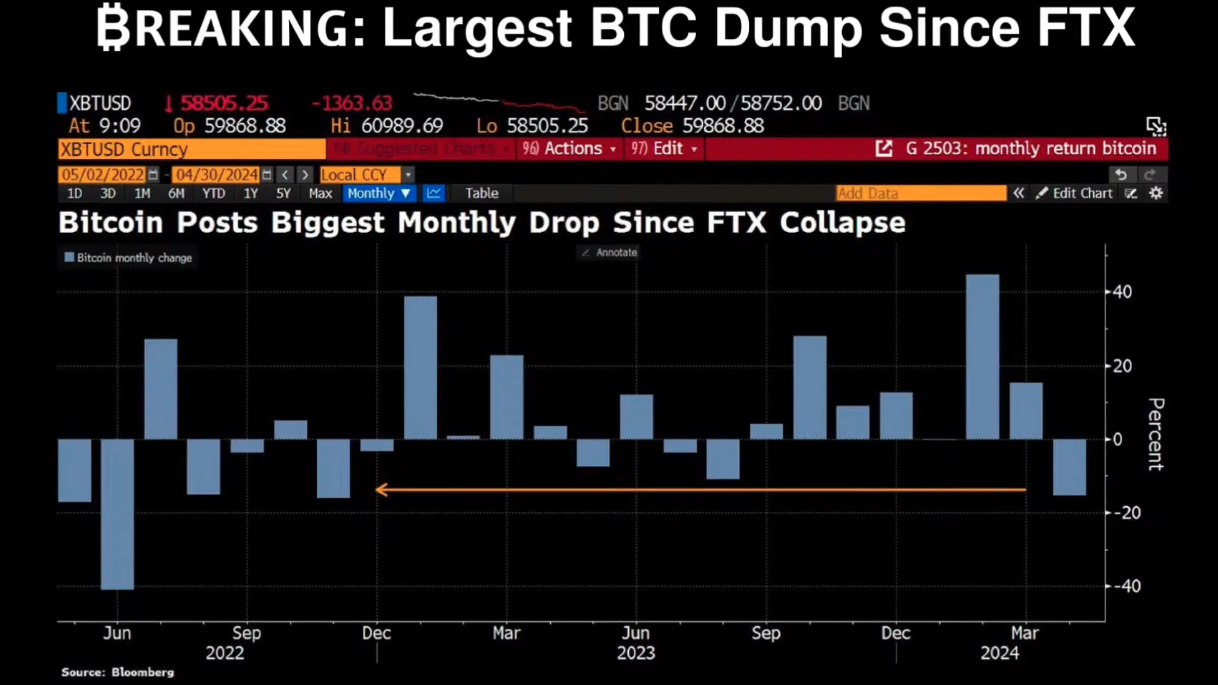

Érdekesség, hogy az FTX botrány óta a nem volt annyi Bitcoin eladás, mint az elmúlt hetekben. Az ilyen események nagyon ritkák, és meglehetősen nagy sokkal járnak, ezért arra következtethetünk, hogy valószínűleg hamarosan stabilizálódni fog a piac.

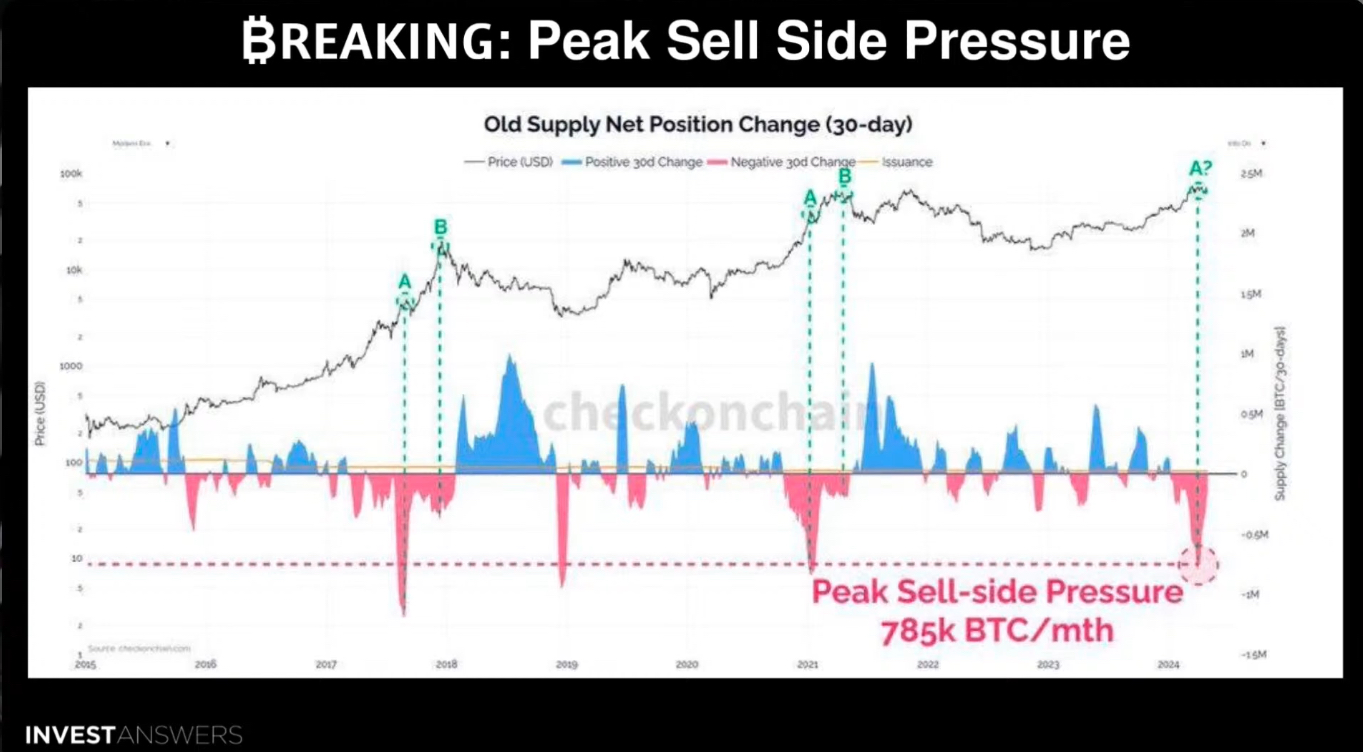

Erre utal az alábbi eladó oldali nyomás csúcsát jelző grafikon is, ami szerint túlvagyunk egy ilyen peak-en (melynek nagy részéért valószínűleg a Grayscale felelt). Ezek után az árfolyam általában tovább kezd építkezni felfelé – épp azért, mivel nem maradtak sem eladók, sem pedig likvidálandó long pozíciók a piacon.

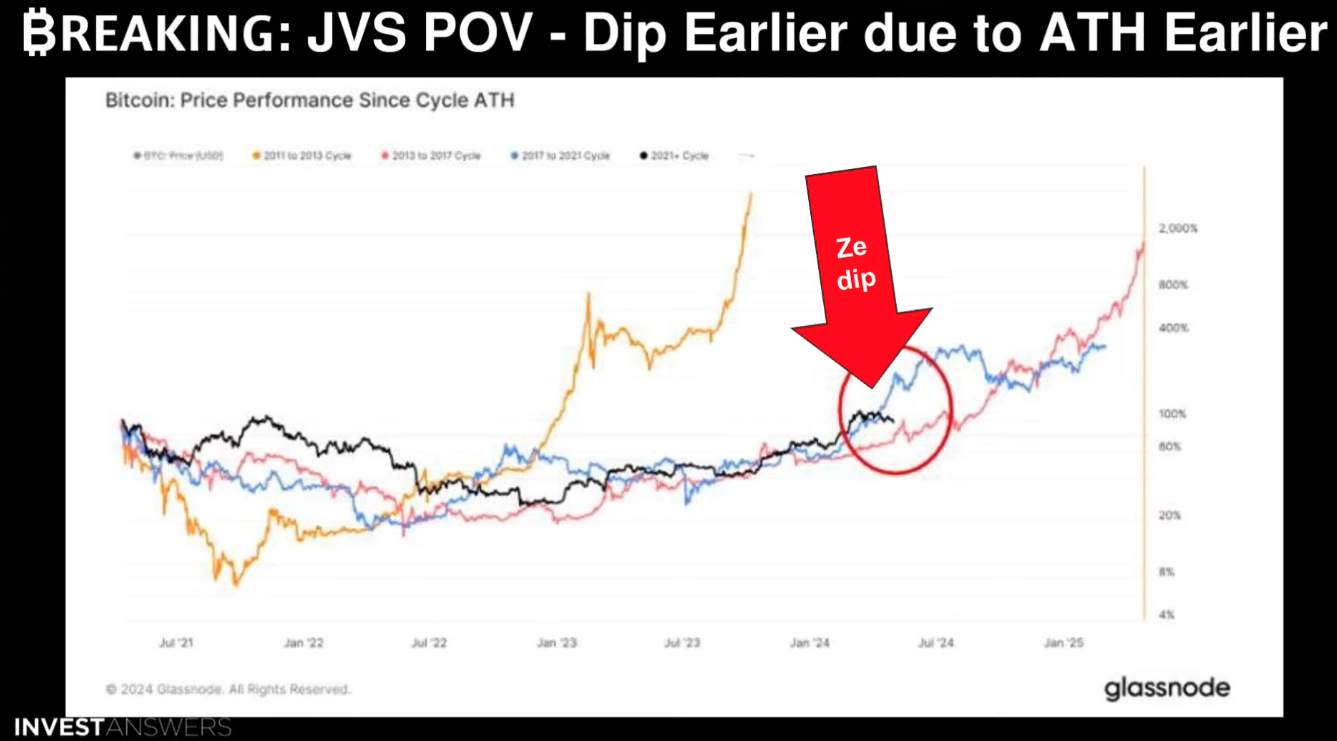

Az InvestAnswers elemzője szerint továbbá a Bitcoin árfolyamának bull market-beli “nagy dip-jén” vagyunk épp túl, amely után rend szerint a parabolikus emelkedés fázis szokott következni a piacon. Ugyanezt az állítást erősíti meg a második grafikon is.

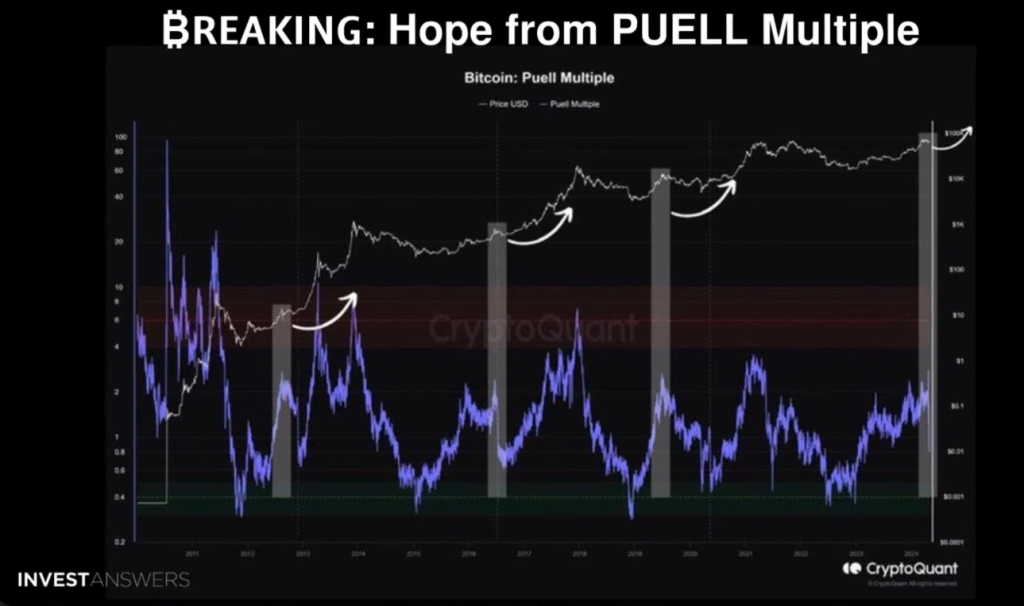

További reményre ad okot, hogy a mostani esés következtében a PUELL Multiple nevű on-chain mutató egy rendkívül alacsony szintre esett vissza. Ez a mérőszám a piaci ciklusokat a bányászati bevételek szemszögéből vizsgálja.

A Puell Multiple a diagram felső piros sávját használja annak megjelenítésére, amikor a bányászok USD-ben kifejezett bevételei jelentősen meghaladják a múltbeli normákat (ebben az esetben a 365 napos mozgóátlagot).

A Bitcoin létezésének nagy része alatt ezek az időszakok voltak, amikor a BTC ára is elérte fő csúcsait. Tehát a Puell Multiple hasznos Bitcoin előrejelző eszköz lehet annak meghatározására, hogy e mérőszám alapján az ár túl magas-e és csökkennie kell (ha a mutató a piros zónában van), vagy túl alacsony-e, és esetleg ugrania kell (mutató a zöld zónában van). Ugyan a zöld zónáig nem sikerült beesnünk, de nagyon szép korrekciót hajtott végre a lila mutató egy viszonylag magas árszint megtartása mellett is.

Összefoglalva tehát a Bitcoin árfolyama legfőképpen az amerikai jegybank, a Federal Reserve kamatbejelentése (valamint a felezés ideiglenes “sell the news” jellege) miatt kezdett a jelenlegi masszív korrekciójába. A Fed elnöke, Jerome Powell úgy nyilatkozott, hogy a kamatvágásokat akkor kezdenék el, ha a gazdasági bizonytalanságok enyhülnének, vagy pedig gyengülést tapasztalnának a munkaerőpiacon.

Az InvestAnswers elemzője, valamint az én személyes véleményem is az, hogy a Fed-nek nagyon kevés ráhatása van az inflációra, mivel azt legfőképpen az energiaárak (olaj!), valamint direkt statisztikai és egyéb manipuláció befolyásolják. Az amerikai munkaerőpiac helyzete is kizárólag a statisztikai adatok kozmetikázottsága miatt tűnik viszonylag erősnek – mert jelenleg ezt akarják láttatni.

A fő kérdés az, hogy a jegybank mikor látja be ezeket nyilvánosan – és mikor kezdi el a quantitative easing-et, azaz a monetáris politikájának enyhítését, amely ismét tőkét pumpálna a piacra, fellendítve ezzel a kockázatos eszközosztályok árfolyamát.

/InvestAnswers, New York Times/